探索宠物爱好者的乐园:波奇宠物APP

近年来,越来越多的人开始养宠,宠物赛道也火热了起来。随着宠物经济的崛起,通过宠物进行社交的用户也不少,宠物社交产品也在不断发展。本文对宠物社交产品进行评测,一起来看看吧。

1. 撰写目的

- 通过研究行业市场背景了解宠物市场行业现状和发展趋势。

- 通过梳理不同竞品的产品定位、功能结构、商业模式等方面,分析各自产品的发展趋势、运营模式、业务机制、特色功能点等。

- 通过对竞品的分析和自己的思考,提出对宠物社交产品的总结及建议。

- 提升个人撰写竞品分析报告的能力。

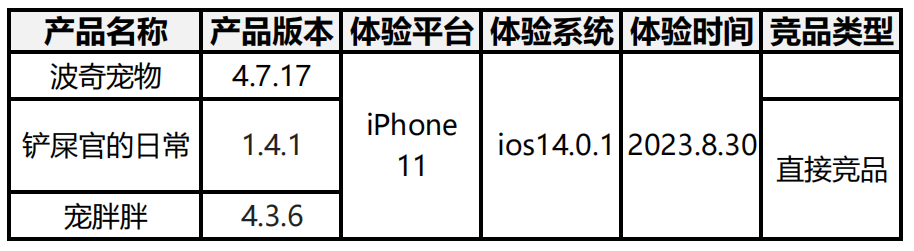

2. 测试环境

一、行业分析

1. 市场分析

(1)市场规模

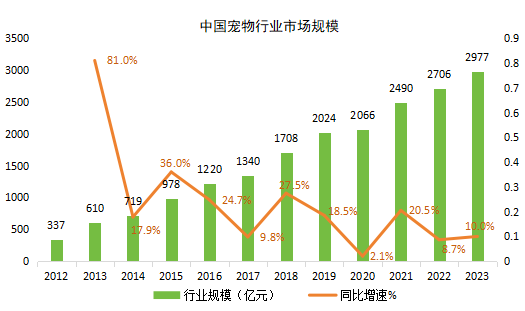

我国宠物经济持续升温,市场规模稳定增长。

我国宠物行业起步较晚,随着国民收入提升和养宠人群不断扩大,宠物消费相关的商品和服务类型不断丰富,我国宠物行业市场规模快速扩张。从2020年后,中国宠物行业进入成熟阶段。国产宠物品牌崛起,海外品牌市场份额逐渐减少,线上+线下的新零售模式主导市场。宠物行业参与者众多,市场格局较为分散,集中度有望进一步提高。

根据宠物行业白皮书数据显示,2022年我国宠物行业(犬猫)市场规模达2706亿元,同比增长8.7%,2012-2022年均复合增长率约为23.2%,随着宠物家庭的渗透率及行业成熟度持续提高,预计2023年市场规模将增值2977亿元。

数据来源:历年宠物行业白皮书

(2)发展空间

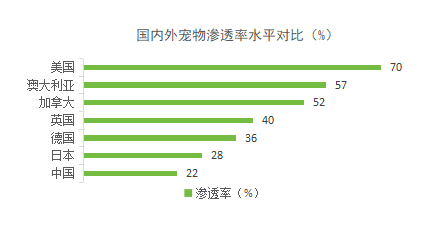

相比于发达国家,我国宠物渗透率水平较低,发展空间大。

美国作为全球宠物行业萌芽最早、发展最快的国家,其宠物经济已进入成熟稳定期。2021年,美国宠物渗透率水平高居全球首位,拥有狗、猫的美国家庭占比超过70%。反观中国宠物经济发展正步入快车道,宠物渗透率水平相对较低,约在22%左右。综合来看,我国宠物渗透率较海外发达国家仍有较大差距,未来行业仍具备较大发展空间。

数据来源:公开资料整理、洞见研报分析

(3)消费结构

细分品类渗透率相对稳定,零食、营养品渗透率小幅度上升,药品渗透率增幅较大。

食品作为宠物的刚需产品,仍是宠物的主要消费市场,市场份额为50.7%。其中,零食、营养品渗透率明显上升,分别为84.7%、66.1%。其中主粮和零食市场份额略有减少,营养品市场份额稍有增加。宠物医疗方面,犬的医疗市场份额为29.1%,较2021年下降了0.8个百分点,其中诊疗下降了1.6个百分点,药品上升了0.7个百分点。猫的医疗市场份额为29.2%,较2021年上升了0.6个百分点。此外,用品和服务市场的上升空间较大。宠物用品市场渗透率较2021年小幅上升,市场份额为13.3%;宠物服务市场份额为6.8%。

数据来源:中国宠物行业白皮书——2022年中国宠物消费报告

(4)消费渠道

近年来宠物电商渠道快速发展,国产品牌借助高性价比优势快速抢占市场。同时,由于传统渠道占比下滑,外资宠物食品企业在商超等传统渠道的优势逐步缩减。

数据显示,2022年62.9%的消费者倾向通过线上电商平台购买宠物食品,其占比远高于其他渠道,线上购物成主流场景。并且有67%的消费者认为国产品牌性价比更高,且越来越符合国际标准。未来国产品牌有望通过渠道建设、品牌营销、品类开发等方面进行布局,市占率或将进一步提升。

数据来源:Euromonitor、公开资料整理

2. 小结

从数据分析来看,我国宠物经济稳步上升,市场规模稳定也在持续增长,挺过了经济整体环境下滑的阶段,现在的宠物行业具有很大的机遇;对比一些处于宠物行业成熟阶段的发达国家,国内的宠物行业还有着较大的发展空间;由于宠物在宠物主家庭中角色的持续升级,消费者在宠物领域的消费粘性在逐渐强化;从消费渠道来看,线上购物成为了主流场景。

三、用户分析

1. 目标用户

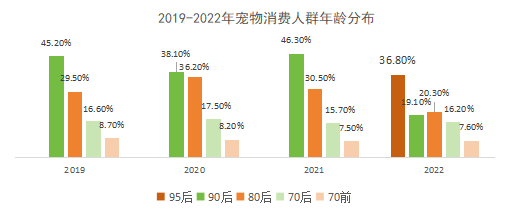

(1)养宠人群年龄分布用户群体

宠主呈“两端化”增长趋势,年轻宠主持续增加,年长宠主小幅上升。

宠物人群呈现年轻化分布,80后、90后成消费主力。由于教育背景、生活方式、成长环境等方面的差异,年轻人对养宠理念的接受度相对较高,对宠物的情感需求也更高。数据显示,2022年宠主进一步年轻化,95后宠主已占主导地位,达36.8%;与2021年相比,80后宠主占比有所减少,下降了10.2个百分点;70后宠主占比有所反弹,上升了0.5个百分点。

数据来源:中国宠物行业白皮书——2022年中国宠物消费报告

除此之外,随着空巢老人、独居青年群体日益庞大,“孤独经济”推动养宠热潮升级,宠物逐渐成为情感寄托,家庭属性进一步加强。数据显示,2022年中国65岁及以上人口约为2.1亿人,占总人口数的15%;独居人口数从2013年的7000万人迅速增长至2022年的1.46亿人,这为宠物行业的高速增长创造了良好的环境。

数据来源:国家统计局

(2)养宠人群收入及消费情况

宠物饲养者每月进行宠物消费的频次多集中在1-2次或3-4次;宠物消费主要体现在宠物的食品、用品和医护方面。88.3%的中国宠物消费者年均消费超过500元;个人可支配收入越高的群体,在宠物方面的消费也相应较多。这意味着在当前国民消费保持稳定增长的社会宏观背景下,宠物行业消费和需求也将保持稳定增长。

数据来源:上海证券

(3)消费粘性

宠物角色的变化与持续升级,强化了消费者在宠物领域的消费粘性。

为提高宠物健康及生活品质,带动了单只宠物的平均消费金额稳步提升——从2017年的1532元/只提升至2021年的2216元/只,消费升级趋势显现。同时,消费者根据宠物消费需求的变化,也催生出诸如宠物写真、社交、生日等新消费场景,进一步夯实宠物消费金额增长基础。

数据来源:共研网

(4)养宠因素变化用户需求

近几年消费者养宠的原因也有所变化。相比早期家养动物以“使用价值”为主要动机,现代城镇家庭开始基于“情感价值”饲养宠物。85%的消费者养宠物的原因是为了陪伴自己,其次是增趣(61%)和解压(47%)。

从养宠动机来看,宠物更多的被赋予情感角色,陪伴主人,增添情趣。宠物角色多以具有陪伴功能的朋友、家人为主,宠物主更愿意对宠物倾注心思,愿意花费时间、精力、金钱去获得更好的养宠体验。

数据来源:艾瑞咨询(截至2021年3月)

2. 用户画像

3. 小结

养宠人群中,年轻人和老年人的占比逐渐增加,其中95后的养宠人群占有主导地位。“孤独经济”推动着养宠的热潮,独居青年和空巢老人的群体庞大,也为宠物行业创造了良好的环境。

养宠人群对宠物的精神需求日益增高,年轻人对于养宠理念的接受度也有所改变,更愿意秉持科学喂养等养宠观念,同时高收入人群的占比逐渐增长,也使得宠物行业的消费需求逐渐增长。养宠动机的变化,让宠物在家庭中的角色有所变化,养宠人群也更愿意花费更多时间、精力和金钱来提升养宠体验。

三、竞品分析

1. 竞品选择

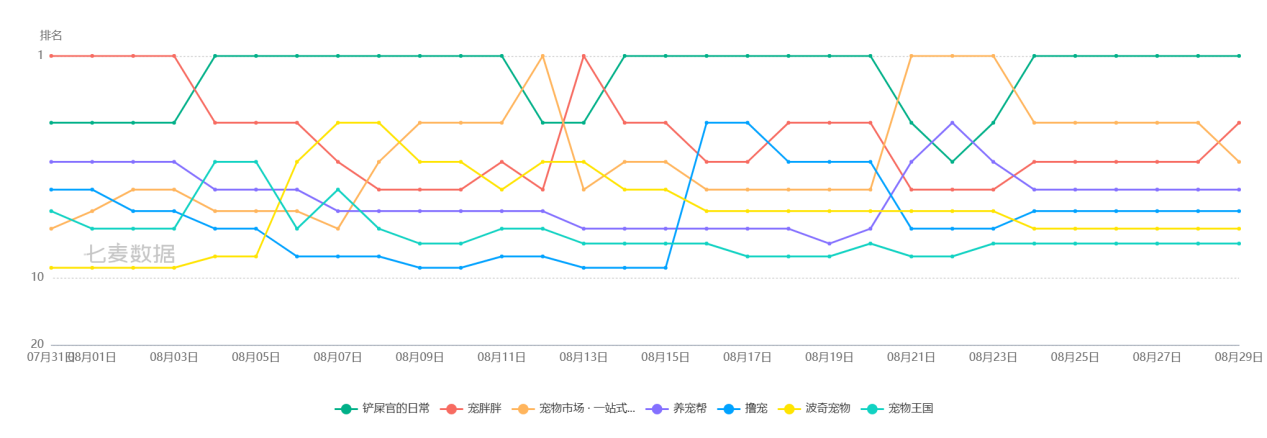

本文选择App Store中现有APP产品中的直接竞品进行分析。宠物垂类的APP主要可分为宠物商城和宠物社区两种。从七麦数据网站搜索宠物社区,在此分类下选择近一个月排名靠前的两个产品作为主要竞品分析对象。(查询日期为2023年8月29日)

由搜索结果,选择宠物社区类别下排名靠前的“铲屎官的日常”和“宠胖胖”两个产品进行分析。

近一个月 “宠物社区”搜索结果TOP3竞争趋势

2. 产品概况

这三款产品有不同的侧重和突出的领域。波奇宠物是以宠物电商为主,同时以社区的形式来运营产品;铲屎官的日常主要以社区分享和养宠记录为主,同时有宠物电商部分,更侧重与强调产品的工具性质;宠胖胖是以兴趣社区为主,以线上+线下配合的形式来为用户提供更加全面便利的服务。

3. 产品结构

波奇宠物APP产品结构图

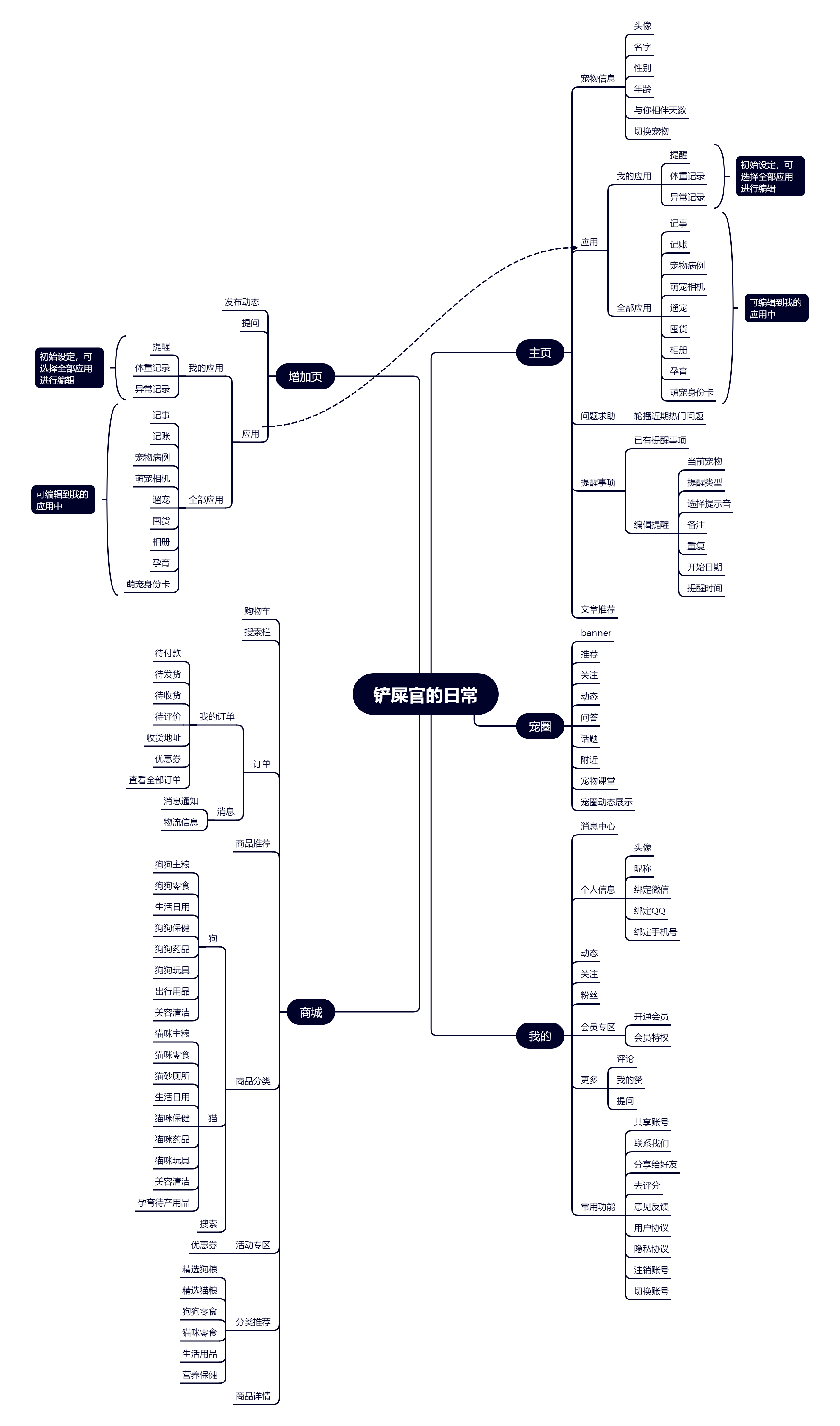

铲屎官的日常APP产品结构图

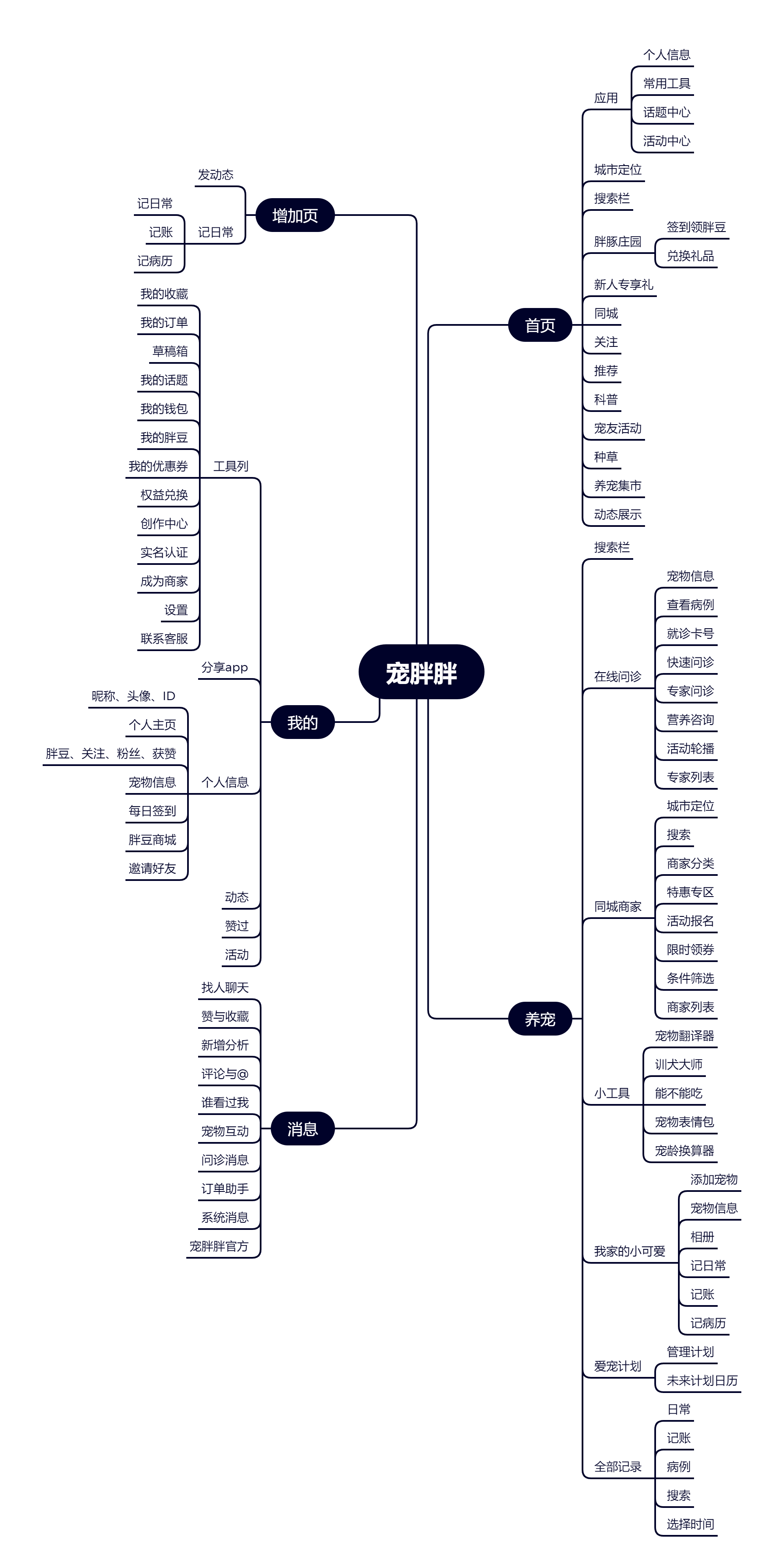

宠胖胖APP产品结构图

从产品结构图可以看出各产品的定位和核心功能。

波奇宠物APP的产品定位为社区+电商的宠物用品商城app,从产品结构可以看出,其功能重心在于商城部分,其社区功能更多在于对电商部分的辅助。

铲屎官的日常是以线上社区和宠物电商两个模块为主。相比于其他两个产品,铲屎官的日常在产品结构上也是在一级页面为电商部分提供了入口,满足了产品定位,采用了社区+电商的产品模式。

宠胖胖中养宠功能下有着非常丰富的内容,包括医疗、电商、养宠工具、日常记录等多个模块。同时宠胖胖的O2O模式可以有效联系同城的商家和用户,为商家提供一个垂直领域下的同城平台。

以上为体验三款产品后的归纳整理与总结,对比可以得出:

①核心功能重合度高

三个产品都是通过内容输出的形式,以社区分享作为核心功能,用户可以在平台发布动态,分享宠物日常或输出产品体验种草等内容,通过内容营造一个专属于宠物主互动交流的社区,同时利用种草或利用宠物商城的功能来实现产品中宠物电商盈利的作用。除互动社区外,在核心功能问稳定发展的同时,各平台也都在不同程度上拓宽了业务范围,如医疗、科普、日常记录、定时提醒等,最终形成功能高度重合的现象。

②个别功能板块存在差异

各产品的首页功能安排存在差异,波奇宠物将电商部份功能和社区动态展示同时安排在首页;铲屎官的日常的首页仅安排了日常功能和科普文章推荐,将所有社区动态都安排在宠圈页面;宠胖胖首页即为社区动态,以双feed流推荐图文类笔记展示,将所有养宠功能安排在养宠页面。而电商板块也各有侧重,波奇宠物平台有自己的宠物产品;铲屎官的日常商城较为丰富全面,整个商城的功能也较为成熟;宠胖胖商城中的商品以第三方的形式链接到其他平台上,主要起引导作用,但该产品的O2O功能较另两个产品来说完善度较高,与线下实体店形成一个良好的合作模式。

③不同产品的侧重点有差异

这几款产品的核心功能都为宠物社区,但不同产品中,宠物社区板块占比程度不同,除社区外的其他功能也各有特色。从各产品不同一级页面的安排方式可以看出各产品的功能重点,波奇宠物是力求打造一个以社区功能来对主要业务进行辅助的电商平台;而铲屎官的日常侧重产品的工具属性,社区属性较弱;宠胖胖的侧重点在于其宠物社区板块,同时提供比较全面的养宠功能,在这些产品中,宠胖胖的医疗和同城功能比较突出。

4. 产品核心功能

下面对各APP的部分主要功能的核心流程进行分析。产品体验针对宠物社区、宠物电商两大核心功能进行分析。分别以“发表动态功能”和“宠物电商功能”为切入点,从这两个功能模块去体验,对不同产品中的相同功能进行比较,同时对产品优化提出改进意见。

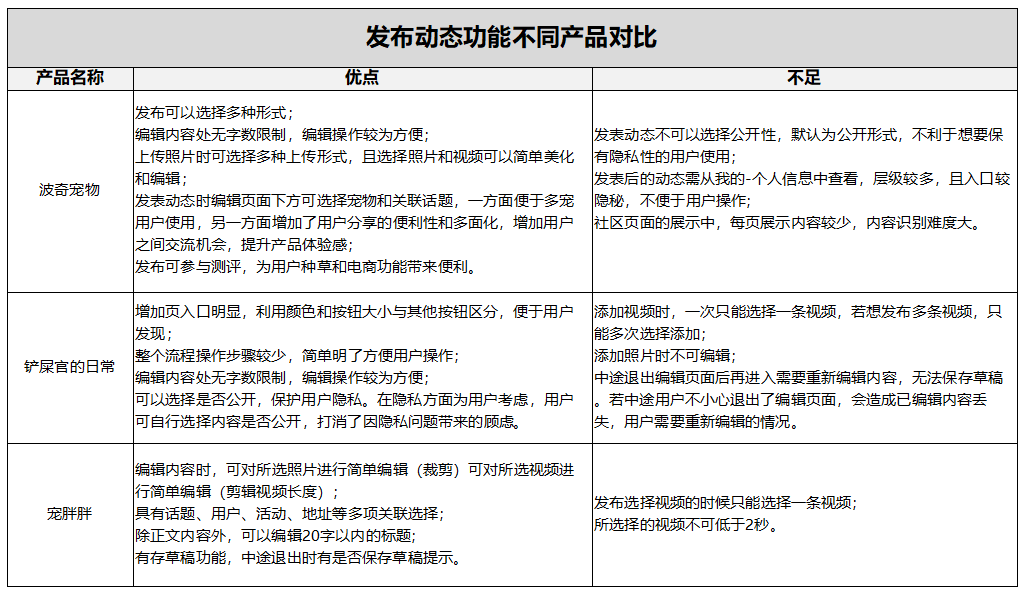

(1)发表动态功能

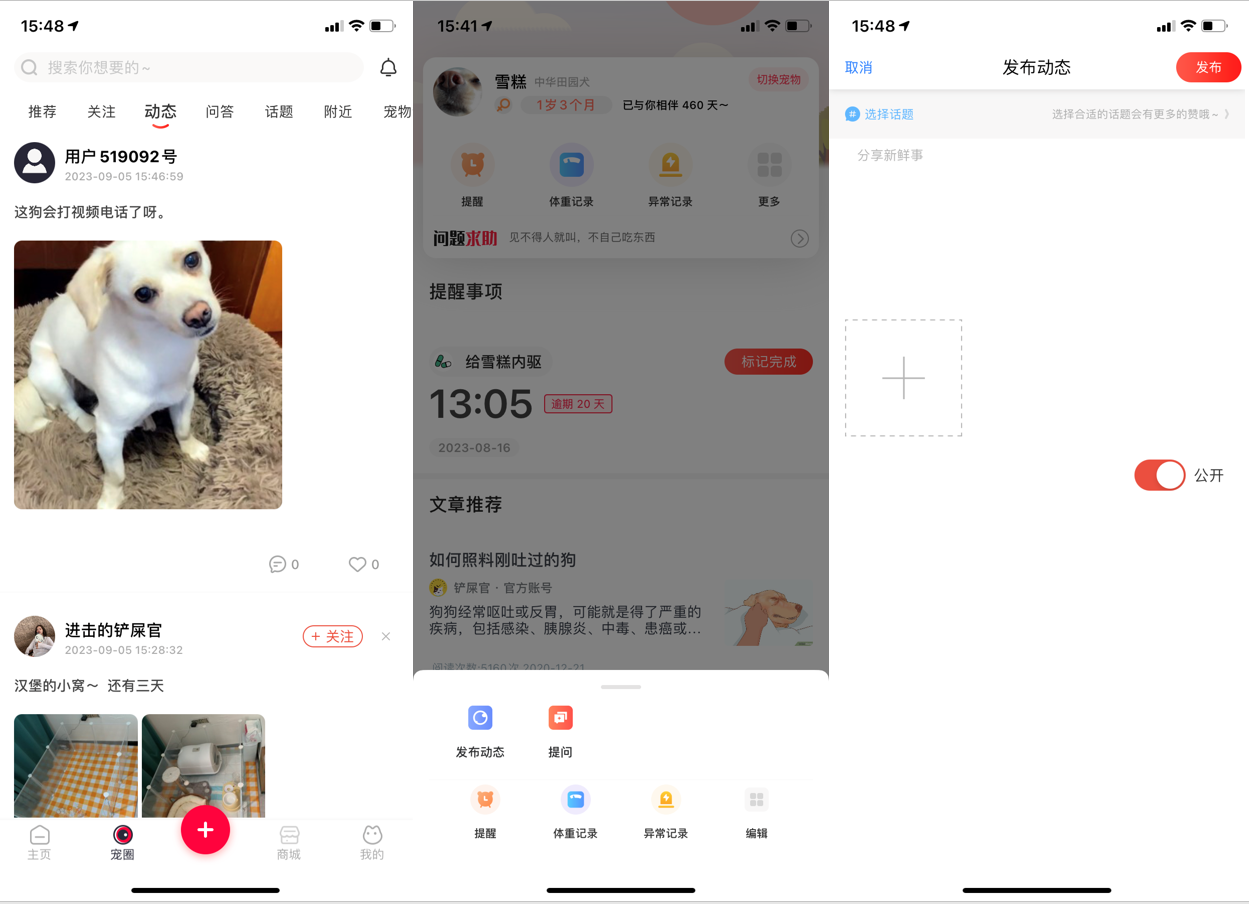

①波奇宠物

波奇宠物发表动态过程部分截图

波奇宠物发表动态流程图

体验感受:

优点:

- 发布可以选择多种形式;

- 编辑内容处无字数限制,编辑操作较为方便;

- 上传照片时可选择多种上传形式,且选择照片和视频可以简单美化和编辑;

- 发表动态时编辑页面下方可选择宠物和关联话题,一方面便于多宠用户使用,另一方面增加了用户分享的便利性和多面化,增加用户之间交流机会,提升产品体验感;

- 发布可参与测评,为用户种草和电商功能带来便利。

不足:

- 发表动态不可以选择公开性,默认为公开形式,不利于想要保有隐私性的用户使用;

- 发表后的动态需从我的-个人信息中查看,层级较多,且入口较隐秘,不便于用户操作;

- 社区页面的展示中,每页展示内容较少,内容识别难度大。

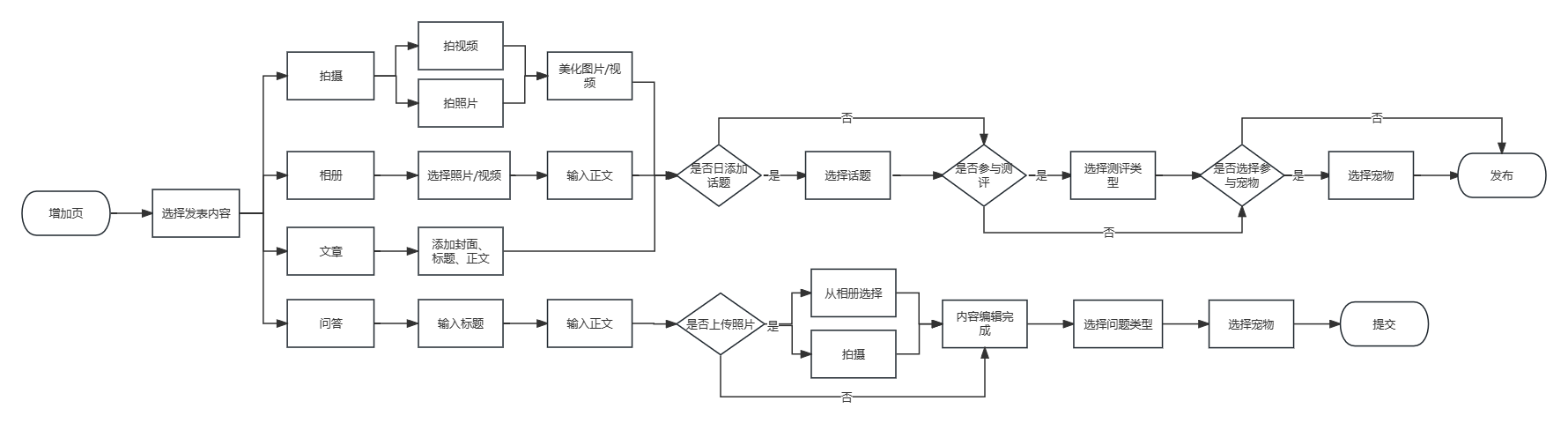

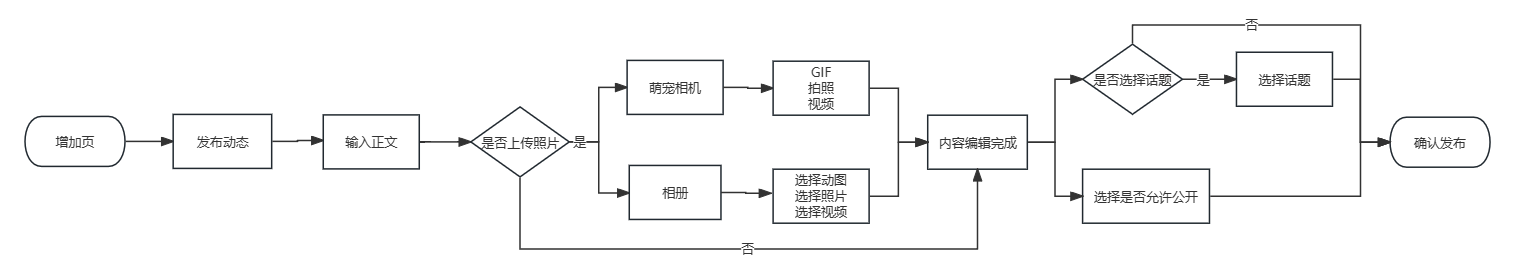

②铲屎官的日常

铲屎官的日常发表动态过程部分截图

铲屎官的日常发布动态流程图

体验感受

优点:

- 增加页入口明显,利用颜色和按钮大小与其他按钮区分,便于用户发现;

- 整个流程操作步骤较少,简单明了方便用户操作;

- 编辑内容处无字数限制,编辑操作较为方便;

- 可以选择是否公开,保护用户隐私。在隐私方面为用户考虑,用户可自行选择内容是否公开,打消了因隐私问题带来的顾虑。

不足:

- 添加视频时,一次只能选择一条视频,若想发布多条视频,只能多次选择添加;

- 添加照片时不可编辑;

- 中途退出编辑页面后再进入需要重新编辑内容,无法保存草稿。若中途用户不小心退出了编辑页面,会造成已编辑内容丢失,用户需要重新编辑的情况。

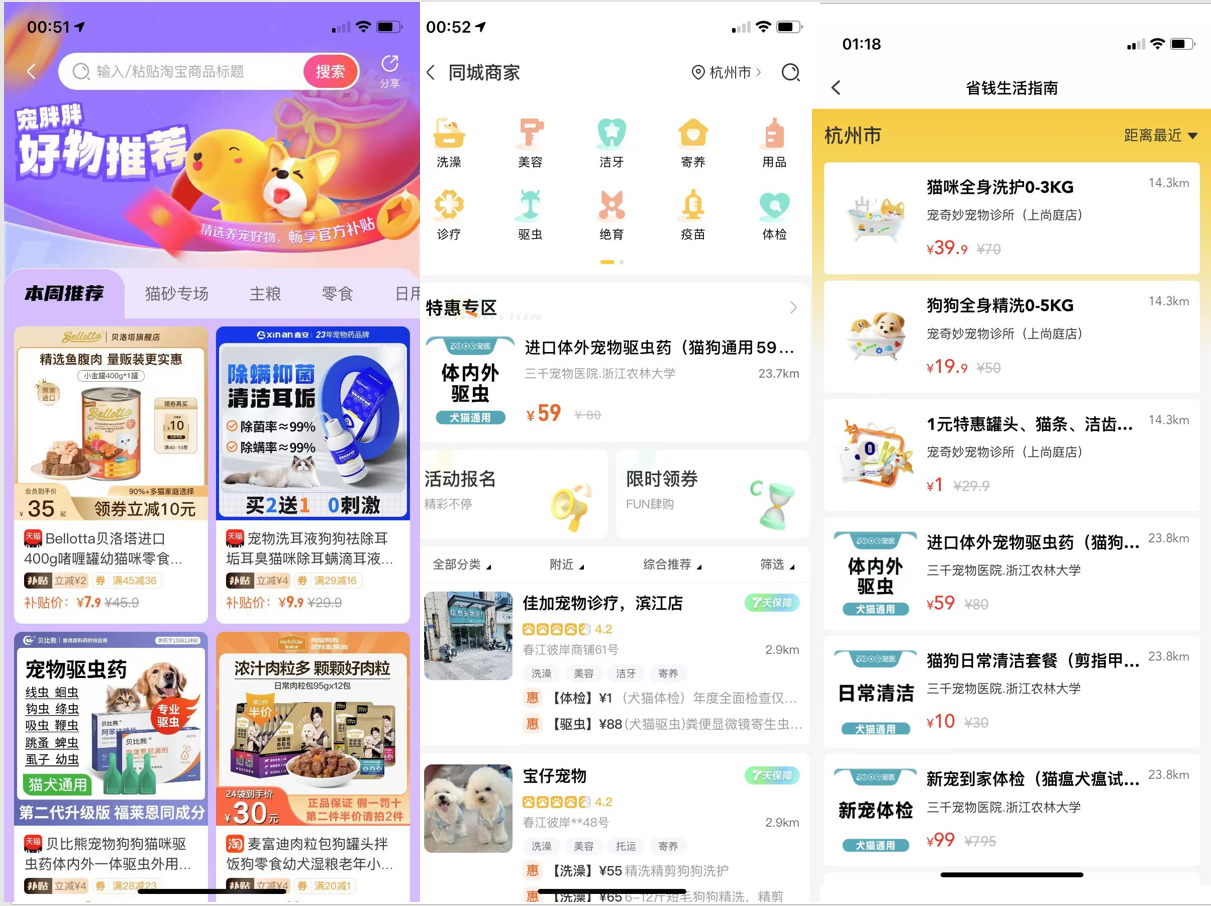

③宠胖胖

宠胖胖发表动态过程部分截图

宠胖胖发布动态流程图

- 编辑内容时,可对所选照片进行简单编辑(裁剪)可对所选视频进行简单编辑(剪辑视频长度);

- 具有话题、用户、活动、地址等多项关联选择;

- 除正文内容外,可以编辑20字以内的标题;

- 有存草稿功能,中途退出时有是否保存草稿提示。

不足:

- 发布选择视频的时候只能选择一条视频;

- 所选择的视频不可低于2秒。

通过三个APP中发布动态的功能流程中分析,为波奇宠物的发布动态功能进行优化建议:

- 可增加是否公开选项,便于部分用户使用。

- 选择照片/视频形式发表时,在正文前可增加一个标题,便于用户对不同内容的浏览,动态展示到宠圈时也可以用只展示标题的形式,使展示页面更干净简介,便于浏览的同时增加页面信息量;

- 编辑正文内容后可关联选择项不局限于宠物和话题,可以加入标签、@其他用户等选择;

- 可改进个人动态入口,提高层级,在社区动态主页添加个人动态功能,或增加具有辨识度的入口按钮。

(2)商品购买功能

波奇宠物商城功能结构图

铲屎官的日常商城功能结构图

宠胖胖商城功能结构图

三款APP中波奇宠物和铲屎官的日常在电商部分都较为完整。而宠胖胖的电商部分更倾向于同城商家,以O2O的形式带动整个产品的电商部分。

波奇宠物利用社区板块对电商部份进行辅助,比如社区中的测评、达人等功能板块可以帮助用户种草,从而购买商品,与电商部份形成配合。波奇宠物中的测评广场是特色功能,充分利用了社区功能,大量的测评也使用户在选择商品的时候效率更高。

同时,波奇宠物有自营商品,采用自营模式有着非常多的优势,自营商品有着更多的曝光率,不仅搜索权重更高,还可以提供独立入口来优先推荐;自营商品有着较完善的质量保证和售后服务;自营商品的回购率更高,因此对于用户的转化率和留存率更有帮助。

波奇宠物商城部分页面展示

铲屎官的日常有独立的商城板块,搜索页面提供了热门搜索和历史搜素,保留历史搜索记录可以让用户更便利的使用该功能。其中对于犬猫商品的分类较为全面,但是并未提供小宠异宠的商品分类。商品详情页面未设置分享功能。

铲屎官的日常商城部分页面展示

宠胖胖的商城部分与另两个产品的侧重有较大差异,宠胖胖的商城中没有以传统的售卖商品为主要业务,而是以好物推荐的模式,作为线上与线下、商品与用户的纽带。通过平台,用户可以浏览商品概况,点击商品详情可自动跳转至原商品平台进行购买。宠胖胖商城为用户争取更大的优惠力度,从而提高对用户的留存率。

在同城商家板块,用户可以更快的找到自己所需的服务或商品,利用定位可筛选线下实体店的距离,大大的提高了用户解决线下需求的效率,同时作为整合性强的O2O平台,宠胖胖可与线下商家达成合作,互利互赢。但由于线下交易的特殊性,如何保证平台的活跃度和用户的留存率是需要思考的问题。

宠胖胖商城部分页面展示

四、总结与建议

1. 宠物市场

宠物行业的市场势态稳步上升,宠物经济发展非常可观。从用户分析来看,消费人群的年龄越来越偏向于年轻化,随着消费人群收入的普遍增高,宠物在家庭中的地位逐渐重要,养宠人群为宠物消费的意愿也在逐渐增强,宠物行业“它经济”的势头良好。

2. 竞品核心功能

(1)社交功能

以动态发布功能比较各产品,波奇宠物的流程更加全面,页面层级和界面相对简洁,发布动态时可以同时选择定位、话题、宠物等选项,让用户的使用体验感更佳。发布动态的内容可以直接参加商品测评,也在一定程度上为用户种草和平台电商的功能带来了便利,提高了用户的活跃度和粘性,有着更高的存留率。

由于产品是针对于宠物的垂类产品,对于内容观看者而言,宠物相关的内容获取的成本较低,对于内容创作者而言,垂直领域的社区运营可以获得更好的关注度,通过社区吸引双方用户,同时为产品引流,社区与电商部分能够得到非常好的配合,提高了用户的转化率,对平台盈利有着积极作用。

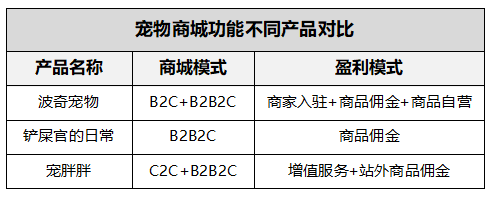

(2)商城功能

垂直电商相比于传统电商有着自身的优势,垂直电商有着更有针对性的消费用户。而兴趣社区类的产品更能从获客模式和用户粘性方面获得便利。波奇宠物的商城是以B2C+B2B2C的模式来运营的,利用商家入驻+商品佣金+商品自营的方式进行盈利。针对与铲屎官的日常,波奇宠物增加了自营商品和商家入驻的模式,自营商品直面消费者,可以获取更高的利润,同时增加消费者对平台的依赖性,垂直电商更加了解消费者的需求特点,利用平台有卒于获取最直接的市场信息和消费者反馈,从而更快优化产品,掌握用户控制权。

3. 建议

由以上分析可见,以兴趣社区为特色的产品,可以重视社区与电商部分的联系,从社区方面为用户提供兴趣、科普、分享和其他服务等需求,以提高用户流量的方式来带动平台的用户活跃度和用户粘性,同时利用社区里用户的交流互动,为平台的电商部分引流。

垂直领域的电商能够获得消费者更大的信任度,在品类上更加集中,平台与企业具有合作性质,也能够为消费者争取到更大的优惠力度,使得用户选择性更强。因此垂直领域的电商应更加注重商品的质量和服务,增加用户的产品体验,消费者会更倾向于选择专业度高的且更加值得信任的购物渠道。

本文由 @仙豆糕 原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自Unsplash,基于CC0协议。

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

鲁公网安备37020202000672号

鲁公网安备37020202000672号